期货如何做到杠杆和复利(期货高杠杆盈利模式)

期货市场以其高杠杆特性而闻名,这使得投资者能够以相对较小的资金撬动更大的交易规模,从而获得更大的潜在利润。高杠杆也意味着高风险,亏损同样会被放大。 同时,期货交易中合理的风险管理和复利效应的运用,是实现长期稳定盈利的关键。将深入探讨期货市场如何实现杠杆和复利,并分析其高杠杆盈利模式的风险与机遇。

期货交易中的杠杆原理

期货交易的杠杆原理在于保证金制度。投资者不需要支付全部合约价值就能进行交易,只需支付一定比例的保证金即可。这个比例通常被称为保证金比例,例如,如果保证金比例为10%,那么投资者只需支付合约价值的10%作为保证金,就可以控制整个合约的价值。假设某期货合约价值为10万元,保证金比例为10%,则投资者只需支付1万元保证金即可进行交易。如果价格上涨10%,投资者将获得1万元的利润,这相当于其投入资本的100%收益。这就是杠杆效应,它放大了投资者的收益或亏损。

不同品种的期货合约,其保证金比例要求可能不同,这取决于该商品的波动性以及交易所的规定。波动性较大的合约,其保证金比例通常较高,以降低风险。投资者在选择交易品种时,需要仔细考虑保证金比例,并根据自身的风险承受能力选择合适的交易策略。

需要注意的是,杠杆是双刃剑。虽然它能放大盈利,但也会放大亏损。如果市场价格与投资者预期的方向相反,即使价格下跌幅度较小,由于杠杆效应,投资者也可能面临巨大的损失,甚至可能面临爆仓的风险。严格的风险控制是期货交易中至关重要的环节。

复利在期货交易中的应用

复利是指将投资收益再投资,使本金和利息一起产生新的利息,从而获得滚雪球式的增长。在期货交易中,成功的投资者通常会利用复利效应来提高长期收益。例如,如果投资者在第一笔交易中获得了10%的收益,并将这部分收益重新投入到下一笔交易中,那么即使下一笔交易只获得5%的收益,其总收益率也会高于15%。

运用复利效应需要良好的风险管理和交易纪律。投资者需要制定合理的交易计划,控制风险,避免一次性亏损过大,从而影响后续的复利效应。同时,需要保持耐心,避免频繁交易,追求短期暴利,而应专注于长期稳定的盈利。

需要注意的是,复利效应并非万能的,它需要建立在持续盈利的基础上。如果交易系统存在缺陷,或者投资者缺乏风险控制意识,那么复利效应反而会加速亏损的累积。

期货高杠杆盈利模式的风险

期货交易的高杠杆特性,虽然能带来巨大的潜在收益,但也蕴含着极高的风险。主要风险包括:

- 爆仓风险: 当保证金账户内的资金不足以弥补亏损时,交易所将强制平仓,投资者将面临全部保证金损失的风险,这就是爆仓。

- 市场波动风险: 期货市场价格波动剧烈,即使是经验丰富的投资者也难以准确预测市场走势。剧烈的价格波动可能导致投资者承受巨大的损失。

- 人为操纵风险: 一些大型机构或个人可能会操纵市场价格,给中小投资者带来巨大的损失。

- 系统性风险: 全球经济形势变化、重大事件等都可能对期货市场造成系统性风险,导致市场剧烈波动。

- 心理风险: 贪婪和恐惧等负面情绪会影响投资者的判断,导致做出不理性的交易决策。

期货高杠杆盈利模式的策略

要成功运用期货高杠杆并实现盈利,需要采取科学的策略和严格的风险管理:

- 制定合理的交易计划: 明确交易目标、风险承受能力、止损点和止盈点。

- 选择合适的交易品种: 根据自身的风险承受能力和市场行情选择合适的交易品种。

- 严格控制仓位: 避免重仓操作,分散风险。

- 设置止损点: 设置止损点是控制风险的关键,能够有效避免重大损失。

- 持续学习和改进: 不断学习新的知识和技能,改进交易策略。

- 理性投资,控制情绪: 避免盲目跟风,理性分析市场,控制自己的情绪。

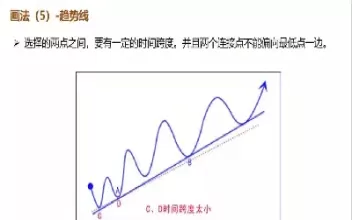

- 运用技术分析和基本面分析: 结合技术分析和基本面分析进行交易决策。

期货交易的高杠杆特性为投资者提供了获取高收益的机会,但同时也伴随着极高的风险。只有掌握正确的交易策略,严格控制风险,并结合复利效应,才能在期货市场中长期稳定盈利。投资者应该充分了解期货交易的风险,谨慎操作,切勿盲目追求高收益而忽视风险控制。在进行期货交易之前,建议投资者进行充分的学习和模拟练习,并选择正规的交易平台。

仅供参考,不构成任何投资建议。投资有风险,入市需谨慎。