期货机构是的怎么做交易的(期货机构怎么做单)

期货机构是期货市场中重要的参与者,其交易活动对市场价格的形成、市场流动性的维持、以及风险管理等方面发挥着至关重要的作用。将为您深入剖析期货机构是如何在期货市场中进行交易的。

一、期货机构的交易职能

期货机构的主要交易职能包括:

- 作为自营商交易:期货机构使用自有资金或委托客户的资金进行交易,以追求利润。

- 作为居间商交易:期货机构为客户提供交易平台和清算服务,收取手续费作为回报。

- 作为市场做市商交易:期货机构在市场上提供双向报价,为客户提供流动性并保持市场稳定。

二、期货合约的分类

期货合约根据其标的物不同,可以分为以下主要类别:

- 金融期货:包括股指期货、国债期货、外汇期货等。

- 商品期货:包括原油期货、黄金期货、农产品期货等。

- 能源期货:包括电力期货、天然气期货、煤炭期货等。

三、期货交易策略

期货机构在进行交易时,会采用不同的交易策略,包括:

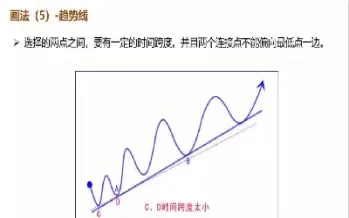

- 趋势跟踪交易:根据市场趋势,判断价格上行的阻力和下行的支撑,顺势下单。

- 价值投资交易:分析标的资产的内在价值,当价格低于其内在价值时买入,高于时卖出。

- 套期保值交易:为了对冲现货市场的价格风险,通过在期货市场上采取相反头寸。

- 高频交易:利用计算机程序,在极短的时间内进行大量订单,以捕捉微小的市场机会。

- 算法交易:根据预先定义的算法,自动执行交易决策,以提高效率和减少情绪的影响。

四、期货交易的风险与收益

期货交易具有较高的风险和收益潜力,其风险和收益主要受以下因素影响:

- 标的物价格波动:期货合约是杠杆化的,这意味着投资者只需投入少量的保证金就能控制价值更高的合约,因此标的物价格的微小波动也可能带来较大的收益或损失。

- 交易技巧和策略:期货交易是一门复杂的艺术,投资者需要掌握一定的交易技巧和策略,才能在市场中获利。

- 市场流动性:市场流动性越高,投资者进出场就越容易,交易成本就越低。

- 风险管理:期货机构会采用各种风险管理工具,如止损指令、仓位对冲、市场订单等,以控制风险敞口。

期货机构在期货市场中进行交易,需要具备丰富的金融知识、交易技巧、以及风险管理意识。投资者在选择期货机构时,应考虑其声誉、资金实力、风控水平等因素,以保障自己的交易安全和利益。

THE END