期货量化交易最新记录(期货量化交易规则最新消息)

期货量化交易是指运用数学模型和计算机程序,对期货市场进行自动化的交易操作。近年来,随着人工智能和机器学习技术的快速发展,量化交易在期货市场中的应用越来越广泛。

1:期货量化交易的最新规则

为了规范期货量化交易,确保市场稳定和交易者利益,监管部门陆续出台了一系列相关规定。

- 交易所层面:沪深交易所、郑商所等期货交易所均制定了期货量化交易相关管理办法,对量化交易策略和程序化交易系统提出了一系列要求。

- 监管层面:证监会发布《期货经营机构程序化交易管理办法》,对期货公司开展程序化交易业务进行监管,明确了风险管理、合规审查和信息披露等方面的要求。

2:期货量化交易的优势

相较于传统的人工交易,期货量化交易具有以下优势:

- 自动化:计算机程序自动执行交易指令,无需人为干预;

- 高频:可实现毫秒级的交易,捕捉瞬间的交易机会;

- 客观:基于数学模型和数据分析,不受情绪等因素影响;

- 风险可控:可通过代码设定风险控制参数,如止盈止损;

- 效率高:可同时管理多个交易策略,提高资金利用率。

3:期货量化交易的挑战

虽然量化交易具有诸多优势,但仍面临一些挑战:

- 模型风险:数学模型的准确性是影响量化交易收益的关键,但模型不可能完全预测市场;

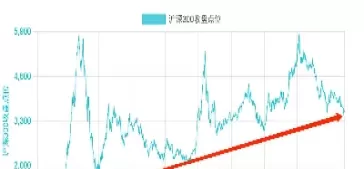

- 市场波动:期货市场瞬息万变,过度的波动可能导致交易策略失效;

- 系统稳定性:交易系统必须稳定可靠,避免出现因故障而导致重大损失的情况;

- 监管合规:遵守监管规定,确保交易合规合法是量化交易者必须重视的问题;

- 资金管理:量化交易需要大量的资金,如何合理配置并管理资金是不可忽视的课题。

期货量化交易在技术的发展和监管的完善下,正逐渐成为期货市场中不可或缺的一部分。投资者可综合考虑自身风险承受能力和资金情况,慎重参与量化交易。在选择量化交易策略和平台时,应重视模型的合理性和系统的稳定性,同时也要遵守相关法规并进行适当的风险管理。

THE END