期货是要多品种策略(期货能不能一个品种一个量化策略)

期货市场是一个波澜壮阔的金融战场,品种繁多,行情瞬息万变。想要在期货市场中斩获丰厚利润,单打独斗式的单品种策略往往难以抵御市场的风险和陷阱。多品种策略应运而生,成为期货投资者开疆拓土的不二法门。

多品种策略的优势

分散风险:期货市场充满了不确定性,单品种策略容易受到特定商品价格波动的影响。多品种策略将投资分散到不同的品种中,当一个品种表现不佳时,其他品种的表现可以进行对冲,从而降低整体风险。

提升收益率:多品种策略可以捕捉到不同品种间的轮动机会。当某个品种进入上涨周期时,其他品种可能会进入下跌周期,投资者通过在不同品种间进行切换,可以优化收益率,最大化利润。

增强交易灵活性:多品种策略为投资者提供了更多的交易机会。当一个品种出现交易信号时,投资者可以在其他品种中寻找相反的信号,进行套利或对冲交易。这种灵活性可以提高交易效率,降低交易成本。

多品种策略的实施

选择相关性低的品种:相关性低的品种之间的价格波动相互独立,可以有效分散风险。投资者应选择不同类型、不同行业、不同周期性的品种进行组合。

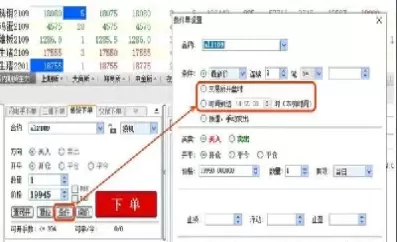

确定交易策略:为每个品种制定独立的交易策略,根据市场情况进行灵活调整。策略应包括入场点、出场点、止损点等关键参数。

资金管理:确定每笔交易的仓位比例,合理分配资金。避免在单一品种上投入过大资金,以免造成重大损失。

风险控制:多品种策略虽能分散风险,但不能完全消除风险。投资者应设置严格的止损机制,控制最大回撤幅度,确保资金安全。

一个品种一个量化策略是否可行

理论上,一个品种一个量化策略是可行的。投资者可以针对特定品种开发量化策略,利用历史数据和统计模型,预测价格走势并做出交易决策。

实践中存在以下挑战:

数据限制:单一品种的历史数据可能有限,不足以训练准确的量化模型。

市场波动:期货市场高度波动,量化模型可能无法适应快速变化的行情,导致信号失效。

交易成本:单一品种的交易成本较高,频繁交易会侵蚀利润。

基于上述挑战,多品种策略往往比单品种策略更适合量化投资。通过将资金分配到不同品种,量化模型可以捕捉到更为广泛的市场机会,降低数据限制和市场波动的影响。

多品种策略是期货投资者实现稳健收益、控制风险的有效手段。通过分散投资、优化收益率、增强交易灵活性,投资者可以在期货市场中立于不败之地。虽然单品种一个量化策略在理论上可行,但在实践中存在诸多挑战,多品种策略更适合量化投资。