原油期货交易上市(原油期货上市易企秀)

原油期货交易上市是指在期货交易所推出以原油为标的物的期货合约,让投资者可以对原油价格进行交易。原油期货上市为投资者和原油产业参与者提供了管理风险和对冲价格波动的工具。

一、原油期货的优势

- 风险管理:原油期货交易允许投资者对冲原油价格波动带来的风险。原油价格的波动会影响石油公司、航空公司和消费者等各行各业。通过交易原油期货,投资者可以锁定未来的原油价格,并保护自己免受价格波动的影响。

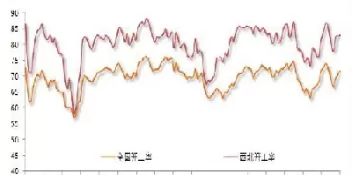

- 价格发现:原油期货市场提供了一个公开透明的价格发现机制。期货合约的价格反映了市场对未来原油供需的预期,并为投资者提供了原油价格走势的宝贵信息。

- 流动性:原油期货市场通常非常活跃,流动性强。这使得投资者能够轻松地买卖合约,并根据市场条件调整其头寸。

- 杠杆作用:原油期货交易允许投资者使用杠杆,这意味着他们可以使用比自己账户资金更多的资金进行交易。这可以放大潜在的收益,但同时也增加了风险。

二、原油期货的类型

有两种主要类型的原油期货合约:

- 轻质低硫原油(WTI):WTI原油是一种轻质低硫原油,在美国墨西哥湾沿岸生产。它是美国原油期货交易中最活跃的合约。

- 布伦特原油(Brent):布伦特原油是一种北海原油,产自英国和挪威。它是欧洲和全球其他地区最活跃的原油期货合约。

三、原油期货交易策略

有许多不同的策略可以用于交易原油期货,包括:

- 套期保值:原油生产商和消费者可以使用原油期货进行套期保值,以锁定未来的价格并对冲价格波动带来的风险。

- 投机:投资者可以交易原油期货以投机原油价格的波动。他们可以根据对未来供需的预期进行多头或空头交易。

- 套利:套利交易涉及同时在两个或多个市场上交易不同的原油期货合约,以利用合约之间的价格差异。

四、原油期货交易风险

与所有金融交易一样,原油期货交易也存在风险,包括:

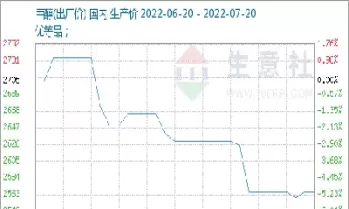

- 价格波动:原油期货价格可能会大幅波动,导致潜在的亏损。

- 杠杆风险:使用杠杆可以放大潜在的收益,但同时也增加了亏损的风险。

- 流动性风险:在市场条件不佳的情况下,原油期货市场可能缺乏流动性,这可能会导致执行交易的难度增加。

- 操作风险:原油期货交易涉及复杂的操作,需要对市场有深入的了解和风险管理技能。

原油期货交易上市为投资者和原油产业参与者提供了一个管理风险和对冲价格波动的宝贵工具。在参与原油期货交易之前,了解其优势、类型、策略和风险至关重要。通过对市场进行彻底的研究和采用适当的风险管理措施,投资者可以利用原油期货交易的机会,同时最大限度地降低潜在的亏损。

THE END