基金期货交易手续费标准最新(期货基金收益率怎么计算)

基金期货交易是将基金产品与期货合约相结合的一种投资策略,既能追求基金收益,又能对冲风险。将深入解读基金期货交易手续费标准,并详细讲解期货基金收益率的计算方法,帮助投资者了解这一投资工具的细节。

一、基金期货交易手续费标准

基金期货交易手续费主要包括以下几个方面:

-

基金投资管理费:基金管理公司收取的管理费用,通常按基金资产净值的一定比例收取,比例一般在0.5%~2%之间。

-

基金托管费:基金托管机构收取的费用,通常按基金资产净值的一定比例收取,比例一般在0.1%~0.3%之间。

-

期货交易手续费:期货交易所收取的费用,包括手续费、平仓费、交易所费用等,具体费用标准因期货品种、交易所不同而异。

-

其他费用:如基金申购赎回费、期货结算费、印花税等,具体费用标准因不同产品、机构而异。

二、期货基金收益率计算方法

期货基金收益率的计算方法主要有两种:

- 绝对收益率:指期货基金在某一特定时间段内的收益率,计算公式为:

绝对收益率 = (期末资产净值 - 期初资产净值) / 期初资产净值

- 年化收益率:指期货基金在未来一年内预计的收益率,计算公式为:

年化收益率 = (1 + 绝对收益率) ^ (365 / 持有天数) - 1

三、影响期货基金收益率的因素

影响期货基金收益率的因素主要包括:

-

基金管理人能力:基金管理人的投资策略、风险控制能力和预期收益预判能力。

-

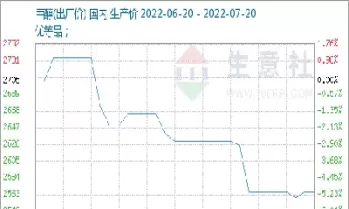

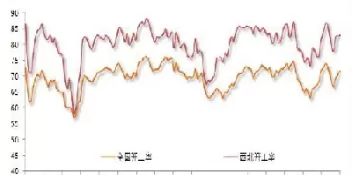

期货市场行情:期货市场的波动性和趋势性,以及特定期货品种的供求关系。

-

宏观经济因素:如经济增长率、通货膨胀率、利率水平等。

-

投资标的:期货基金投资的标的资产,如商品、金融期货等。

四、基金期货交易的优缺点

优点:

-

收益潜力高:基金期货交易可以放大收益率,追求更高的回报。

-

对冲风险:期货合约可以对冲基金投资的市场风险,降低投资组合的波动性。

-

多样化投资:基金期货交易可以拓展投资者投资组合的范围,实现多元化配置。

缺点:

-

风险较大:期货市场波动大,杠杆效应放大,可能导致较大亏损。

-

专业性要求高:基金期货交易涉及期货合约的专业知识,需要投资者具备一定的市场分析能力。

-

手续费较高:基金期货交易涉及多项手续费,这会影响投资者的实际收益率。

五、投资基金期货交易的建议

-

选择信誉良好的基金管理公司:考察基金管理公司的投资业绩、风控能力和市场口碑。

-

了解期货市场:深入了解期货市场的运作机制、交易规则和风险特点。

-

制定合理的投资策略:根据自身的风险承受能力和投资目标,制定科学合理的投资策略。

-

控制仓位:合理控制基金期货交易的仓位,避免过度杠杆和集中投资。

-

及时止损:设定合理的止损点,及时止损,避免进一步亏损。

基金期货交易是一种高收益但高风险的投资策略,投资者需要全面了解基金期货交易的手续费标准、收益率计算方法、影响因素和优缺点,并根据自身的投资目标和风险承受能力谨慎投资。通过合理选择基金管理公司、制定科学的投资策略和严格的风险控制,投资者可以最大程度地提高基金期货交易的成功率。